Можно ли закрыть счет если на нем есть ограничения

Содержание статьи

Как закрыть заблокированный счет

Расчетный счет ИП или организации может быть заблокирован по разным причинам. Однако, несмотря на причину блокировки, компаниям следует помнить, что они вправе закрыть его, а денежные средства перечислить на расчетный счет, открытый в другом банке. Запретов на закрытие заблокированных счетов нет, однако, для того, чтобы это выполнить, необходимо помнить о некоторых нюансах. В статье рассмотрим как закрыть заблокированный счет.

Основания для блокировки расчетного счета

Если столкновении с ситуацией блокировки расчетного счета, компании первым делом следует выяснить причину блокировки. К основаниям для блокировки счета относят:

- Арест денежных средств на расчетном счете. В данном случае блокируется только определенная сумма денег, а не все средства на счете. В связи с этим распоряжаться деньгами владелец счета вправе, за исключением суммы, которая арестована. Арест на средства на расчетных счетах накладывают судебные органы и судебные приставы-исполнители.

- Приостановление операций по расчетному счету. На приостановление имеет право ИФНС в случае непредставления декларации в установленные сроки, либо при неуплате страховых взносов, штрафов или пени.

- Приостановление операции по закону №115-ФЗ, который может продлиться от 5 до 30 дней.

Важно! Для того, чтобы разблокировать счет, заблокированный по первому и второму основанию, потребуется выполнить требования госорганов. То есть, либо оплатить задолженность, либо предоставить декларацию. В случае блокировки счета по третьему основанию действия будут уже иными.

Основания для блокировки счета по закону 115-ФЗ

Блокировка счета ИП или организации со стороны банков на основании закона №115-ФЗ возможна в следующих случаях проведения рискованных операций, в том числе:

- платежи (как входящие, так и исходящие) с различными ставками НДС;

- исходящие платежи без НДС;

- платежи, которые не имеют экономического смысла;

- отсутствие расходов по счету (у примеру, коммунальных платежей, за аренду, общехозяйственных расходов и др.);

- обналичивание денежных средств;

- низкий уровень налоговой нагрузки (то есть доля налогов, перечисленных в бюджет по сравнению с общим оборотом по счету);

- иные рискованные операции.

Независимо от того, у кого именного заблокирован счет — у ИП или ООО, данная проблема может быть решена несколькими способами. Если после анализа счета банком было предложено расторгнуть договор, то достаточным будет просто перевести денежные средства в иной банк (Читайте также статью ⇒ Изменения в осуществлении наличных расчетов).

Что делать если заблокирован счет

Если предприниматели или организации столкнулись с проблемой блокировки счетов, на котором у него оставались деньги, то у них есть возможность воспользоваться одним из трех способов:

- Закрыть счета, а денежные средства вывести на счет, открытый в другом банке. Такой вариант может устроить банк, в котором открыт счет. Для банка такой клиент является нежелательным, так как он является нарушителем закона 115-ФЗ.

- Вернуть денежные средства, перевести их по исполнительному листу. Это может занять какое то время, так как это возможно после судебного разбирательства. Например, кредитор подает в суд на организацию и в случае положительного решения получает исполнительный лист. Этот лист кредитором предоставляется в банк, а последний в свою очередь обязан будет его исполнить.

- Воспользоваться способом, предусмотренным законом №115-ФЗ. Для этого в первую очередь потребуется предоставить запрашиваемые банком документы. Они должны подтверждать, что клиент является благонадежным, а платежные операции не относятся к подозрительным (п.2 ст. 7 №115-ФЗ). Если банк принял документы, но счет не разблокировал, то обратиться можно в Арбитражный суд с требованием признать действия банка незаконными. Суд обяжет банк совершить необходимые операции. На основании статьи 65 АПК РФ банки должны доказывать, что у них были все основания для отказа или приостановления операций, поручаемых клиентами.

Важно! В том случае, если в банк были предоставлены все необходимые документы, но кредитная организация не меняет свою позицию, суд встает на сторону компании. В этом случае с банка могут быть взысканы убытки, судебные расходы, а также проценты за пользование денежными средствами компании. Это возможно на основании ГК РФ (статья 15, 395, 856).

Алгоритм действий при блокировке расчетного счета

Если у ИП или организации заблокировали расчетный счет, действовать необходимо по следующему алгоритму:

- Связаться с банком и предоставить документы, подтверждающие экономическую целесообразность платежа.

- Если в обслуживании банк отказывает, то следует помнить, что конфисковать денежные средства клиента, либо отказать в их возвращении он не вправе. Деньги могут быть перечислены на другой счет компании в другом банке, а также возвращены поставщику. Также заранее может быть открыт в ином банке депозитный счет, но перевод денег на него с заблокированного счета согласовываться будет индивидуально. При переводе денег, они могут поступить с такими пометками, как «в связи с блокировкой счета по причине …» или «перевод денежных средств при закрытии счета». Это для банка, в котором открыт депозит может являться препятствием. Он также может заблокировать расчетный счет, а также запрашивать документы для того, чтобы разобраться в сложившейся ситуации. Вероятно, что перевод на депозит банком не будет одобрен, либо он потребует комиссию в размере от 7 до 20%. Без комиссии вывод средств будет возможен только в том случае, если будут предоставлены все запрашиваемые документы.

Важно! Действия банка, требующего комиссию на перевод денежных средств на счет в другом банке, являются незаконными. Суды рассматривают такие комиссии как штраф и попытки банков нажиться на законе 115-ФЗ. Банки же обязаны строго следить за соблюдением норм указанного федерального закона.

- Без проблем деньги с заблокированного счета могут быть списаны по исполнительному листу. К примеру, может быть предоставлен исполнительный лист по задолженности по зарплате. Денежные средства списаны будут в течение 3-х дней.

Как закрыть заблокированный счет

Важно! Банк не вправе отказать в закрытии расчетного счета, даже несмотря на то, что он заблокирован. Если это происходит, то можно направить в банк жалобу, если же на нее не будет реакции, то пожаловаться на кредитную организацию можно в Банк России.

Расторгнуть договор банковского счета можно в любое время (859 ГК РФ), отказать в этом банки не вправе. В этом случае клиенту необходимо направить в банк заявление. Денежные средства со счет будут выданы ИП или организации, либо перечислены на иной расчетный счет, указанный в заявлении. Расторжение договора с банком происходит в день подачи заявления или иной день, который будет указан в заявлении. Однако, если счет заблокирован по решению налогового органа, то деньги со счета не могут быть переведены на иной счет до отмены решения о приостановлении. Другими словами, счет будет закрыт, но деньги будут возвращены только после того, как банк получит решение о снятии ограничения. Если же денежных средств на счете нет, то закрыт он будет без каких-либо дополнительных условий (Читайте также статью ⇒ Заблокирован расчетный счет организации: как ускорить снятие ареста).

Ответы на распространенные вопросы

Вопрос: Нужно ли закрывать заблокированный счет по требованию банка?

Ответ: Нет, этого делать не нужно. Если закрыть по требованию банка счет на основании закона 115-ФЗ, то открыть счет в другом банке уже не получится.

Вопрос: В нашей компании открыты несколько расчетных счетов в разных банках. Один из банков заблокировал счет, ссылаясь на то, что с этого счета не выплачиваются средства в бюджет. Что делать?

Ответ: В этом случае банку следует предоставить подтверждение того, что платежи в бюджет перечислялись с других счетов. Такая блокировка возможна в связи с тем, что банк считает компанию «фирмой-однодневкой». Лучшим будет оплачивать налоги и взносы с разных счетов по очереди. Либо, например, с одного счета перечислять налоги, а с другого — страховые взносы.

Источник

Снимаем ограничения по Расчетному счету

Юридические лица и ИП в своей предпринимательской деятельности пользуются расчетными счетами, открытыми в финансовых учреждениях. Они необходимы при расчетах с партнерами, поставщиками и клиентами.

Многие компании за время работы сталкиваются с неприятной ситуацией, когда по решению ИФНС, суда или приставы арестовали счет компании.

Арест расчетного счета налоговой службой (ИФНС)

В этом случае прекращаются все финансовые операции по р/с (п. 1 ст. 76 НК РФ). Можно только осуществлять оплату труда, платить налоги и алименты (первоочередные платежи).

Блокировка счета часто используется налоговыми инспекциями для обеспечения выполнения обязательств юридическими лицами и ИП.

На время блокировки р/с работа компании приостанавливается. Невозможно осуществлять финансовые операции, рассчитываться с партнерами, клиентами, покупателями. Банк не только не открывает новый счет, но не разрешает открывать новые депозиты и вклады. Также не разрешается открытие счета в других банках.

При этом ИП и юридические лица несут существенные убытки в своей деятельности.

Банк обязан моментально блокировать счет, получив решения инспекции об аресте. Арест должен сохраняться до момента принятия решения об его отмене.

ИФНС обязана сразу же сообщить и в компанию о своем решении об ограничении/блокировке р/с. Передается решение в электронном виде ИП или юридическому лицу. Его копия должна передаваться лично уполномоченному лицу компании под расписку с указанием даты получения документа. Решение должно быть передано не позднее следующего дня после его принятия.

Причины блокировки, ограничения или ареста счета

Знание причин блокировки помогает ИП и юридическим лицам не допускать нарушений, приводящих к блокировке счета, помогает распознать возможную незаконную блокировку своего счета в банке.

Для удобства представим причины ареста в виде таблицы.

| Причина блокировки | Основание | Блокировка р/с | Взимаемая сумма |

|---|---|---|---|

| Недоимки, штрафы, проценты | Ст. 46, 68, 76, 101 НК РФ | В течение 8 дней после уведомления об оплате | Сумма указана в решении ИФНС |

| Не сдана декларация | Ст. 76 НК РФ | Через 10 дней после истечения срока сдачи отчетности | Срока сдачи отчетности нет ограничения. Может быть заблокирована вся сумма. |

| Не подтвержден прием документов от ИФНС | Ст. 76 НК РФ | Подтверждение в течение 6 рабочих дней после отправки документов. Блокировка в течение следующих 10 дней. | |

| Не сдан расчет по форме 6-НДФЛ | Ст. 76 НК РФ | В течение 10 дней после истечения срока подачи | |

| Не сдан расчет по взиманию страховых взносов | Ст. 76 НК РФ | В течение 10 дней после истечения срока подачи |

Блокируются рублевые и валютные счета, только открытые по договору. По валютному счету блокируется сумма, эквивалентная сумме, блокированной в рублях. Она указана в решении ИФНС (пересчет проводится по курсу ЦБ РФ на текущий момент).

Проверка ограничений по Расчетному счету

Проверить блокировку/ограничения расчетного счета можно быстро на официальном сайте ИФНС России nalog.ru. Для получения информации требуется ввести БИК и ИНН банка, обслуживающего расчетный счет.

В полученном ответном электронном письме указывается: сумма задолженности, с какого числа и на какой срок проводится блокировка счета, причина взыскания или блокировки счета.

Если произведен арест расчетного счета судом, то узнать о нем и проверить законное основание причины проще всего в акте суда. Копия решения должна быть направлена ИП или юридическому лицу заказным письмом. Письмо должно передаваться под расписку представителю компании или быть направлено с уведомлением о получении.

Как снять арест или ограничение с Расчетного счета

Только после устранения причины арест счета юридического лица и ИП может быть снят:

- Если арест наложен для погашения недоимки, пени, процентов, то арест снимается по решению инспекции после выплаты долгов;

- Если арест связан с не предоставлением декларации, расчета 6 НДФЛ, то снятие производится после предоставления документов;

- Если блокировка связана с пропуском срока предоставления сообщения о получении информации от ИФНС, то необходимо ее предоставить в кратчайший срок.

Срок принятия решения о снятии ареста зависит от причины введения санкций.

За нарушение сроков снятия блокировки при вовремя устраненных ИП, юридическим лицом причин ареста, налоговая инспекция, согласно законодательству, несет материальную ответственность (в виде выплаты определенных процентов).

Специальная форма решения об отмене блокирования р/с, утверждена приказом ИФНС России.

Процесс снятия ареста с расчетного счета, можно ускорить, не ожидая его отмены налоговой службой. Для этого необходимо выполнить все требования, предоставить в инспекцию недостающие документы. Потребуется подать заявление на снятие ареста со счета.

В заявлении необходимо указать реквизиты р/с, на котором достаточно средств для покрытия задолженности. В этом случае будет принято решение о частичном разблокировании средств.

Если компания ликвидируется или признается банкротом, то решение ИФНС о снятии ареста не требуется. При отсутствии средств на счете, длительном не проведении финансовых операций счет закрывается.

В заявлении, которое подается в налоговую инспекцию, назначившую недоимку, штраф, должны указываться:

- Номер налоговой инспекции;

- Сумма задолженности по платежам поставщикам, налоговым инстанциям;

- Просьба о снятии ареста расчетного счета;

- Дата и номер проведения платежного поручения.

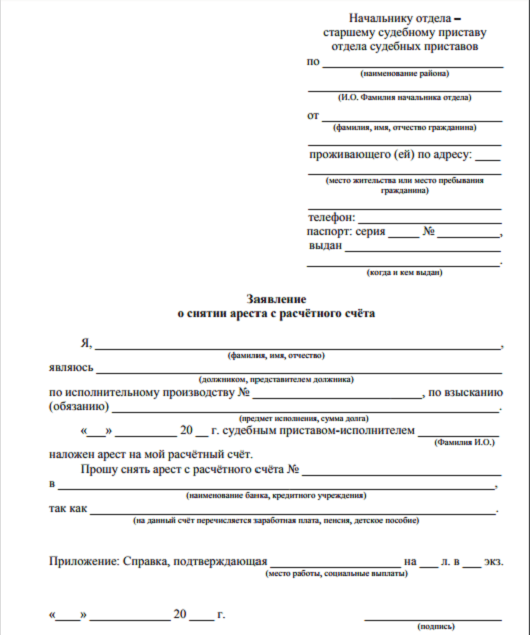

Если арест на р/с наложен решением суда, необходимо подавать заявление в суд, указав:

- Реквизиты суда;

- Номер и дата заведения дела;

- Данные пристава, истца;

- Основания для снятия ареста;

- Номер платежного поручения, по которому погашены все долги ИП или юридического лица;

- Реквизиты арестованного счета.

В качестве примера приведена форма заявления о снятии ареста с р/с судебному приставу:

Скачать образец заявления: Zayvlenie_obrazec

Сроки разблокировки р/счета

Согласно законодательству, арест после устранения его причин должен быть проведен «Незамедлительно».

На практике он осуществляется не позже следующего дня после подачи заявления в службу, которая осуществила арест р/с.

Заключение

Для наложения ограничения/блокировки расчетного счета любой организации или компании ИП необходимы достаточно веские и обоснованные причины. Блокировка способствует потери прибыли, парализует работу компании.

Для снятия блокировки, требуется выполнение всех обоснованных требований ИФНС и других уполномоченных служб, принявших решение о блокировке счета.

Автоматически она снимается, если предприятие признается банкротом или находится в стадии ликвидации. Необходимо знать свои права и уверенно их отстаивать. Если потребуется, то можно обратиться в судебные органы.

Источник

Закрытие банковского расчетного счета в 2020 году

Автор Алина Слободянюк На чтение 8 мин. Просмотров 19.6k. Обновлено 17.01.2020

Закрытие расчетного счета в банке можно рассматривать с двух позиций: как юридический факт, имеющий установленные законом основания и следствия, и как процедуру, предполагающую ряд последовательных этапов.

Расчетный счет — это всего лишь учетная запись, применяемая кредитным учреждением с целью регистрации операций клиента и остатка принадлежащих ему средств. Сам по себе р/с не имеет юридического значения, а является техническим «приложением» к договору банковского обслуживания. По этой причине ст. 859 ГК и п. 8.1. Инструкции Центробанка от 30.05.14 № 153-И в качестве основания закрытия р/с определили прекращение договора банковского счета (ДБС). Его расторжение может состояться:

- по взаимному согласию финансовой организации и клиента;

- по инициативе любой из сторон ДБС в судебном порядке;

- по требованию уполномоченных лиц или согласно законодательству;

- в случае одностороннего отказа от ДБС.

Причины закрытия расчетного счета клиентом

Законодательство в ст. 859 ГК дифференцированно подошло к урегулированию вопроса о прекращении договора банковского счета по инициативе его сторон. Явное предпочтение отдано клиенту, как более слабому участнику отношений расчетно-кассового обслуживания. Договор расторгается владельцем р/с в любое время посредством письменного заявления. Указанная норма не ставит эту возможность в зависимость от наступления каких-либо обстоятельств. Для сравнения, банк вправе разорвать договор в одностороннем порядке только при одновременном:

- отсутствии на счету движения средств и остатка денег на протяжении 2 лет;

- не реагировании владельца р/с на уведомление о грядущем его закрытии в течение 2 месяцев.

Если инициативу проявил клиент, причины закрытия р/с в банке:

- не имеют правового значения;

- не подлежат обязательному выяснению;

- не должны быть указаны в заявлении о расторжении ДБС.

Банк — коммерческая структура. Закономерно, что руководство побуждает территориальные подразделения выяснять мотивы клиентов, отказывающихся от обслуживания. Именно поэтому типовое заявление на закрытие р/с содержит графу для описания повода к расторжению ДБС. Нет смысла инициировать конфликт, отказываясь от ее заполнения, однако не стоит уделять этому вопросу слишком большое внимание. Обозначенное основание важно менеджерам банка, для клиента оно не имеет никаких юридических последствий.

Реальных причин прекращения сотрудничества может быть несколько:

- ликвидация ИП или учреждения;

- дороговизна банковских продуктов;

- неудовлетворенность уровнем обслуживания, отсутствие интересующих услуг;

- территориальная удаленность банковского отделения;

- желание обслуживаться в одном учреждении с основной частью клиентов или партнеров (обычно стоимость обработки платежного поручения для внутрибанковских расчетов гораздо меньше, чем для переводов на счета в других банках).

Вопрос о том, какую причину указать при закрытии расчетного счета, актуален для прекращающих хозяйственную деятельность ИП и юридических лиц. Расторжение ДБС может быть произведено как в ликвидационной процедуре, так и после снятия субъекта хозяйствования с учета в ЕГРЮЛ. Стоит учесть, что многие кредитные учреждения бесплатно закрывают счета обанкротившимся или уже ликвидированным клиентам.

Может ли банк препятствовать закрытию расчетного счета?

Финансовое учреждение не вправе противодействовать расторжению договора банковского счета. Это следует из совокупного действия:

- ч.1 ст. 859 ГК, предоставляющей клиенту право закрывать р/с в любой момент по собственному желанию;

- ч.3 ст. 450 ГК, согласно которой сделка считается расторгнутой в одностороннем порядке по заявлению стороны, уполномоченной на ее разрыв положением закона или договора.

В то же время существуют нюансы:

- Основываясь на этих предписаниях, судебная практика пошла путем признания недостаточными положений ДБС, в которых право клиента закрыть р/с ограничивалось необходимостью:

- заблаговременного известить банк о прекращении обслуживания;

- получить согласие финансового учреждения;

- вернуть ему полученную ссуду и т.п.

- Право владельца р/с на одностороннее расторжение ДБС не может ущемляться предъявлением платежных документов, в том числе исполнительных. Они подлежат возвращению судебному приставу или взыскателю со ссылкой на закрытие р/с как причину неисполнения. Не банк, а лица, направившие исполнительные документы, разрешают вопрос о дальнейшем ходе взыскания.

- На протяжении длительного времени не было единой административной или судебной практики относительно ситуаций, когда заявление о расторжении ДБС касается р/с, средства на котором арестованы либо банковские операции приостановлены в порядке ст. 858 ГК, ст. 76 НК РФ.

Оба приведенных ограничения касаются возможности субъекта предпринимательства распоряжаться принадлежащими ему средствами. В силу ч.3 ст. 859 ГК, в случае расторжения договора банковского счета, финансовое учреждение обязано перечислить остаток на указанный клиентом счет или выдать деньги наличностью. Вопрос заключался в том, является ли такое движение средств по своей сути распоряжением. Если считать его таковым, нужно было признать, что в период действия ограничений закрытие расчетного счета невозможно. Спорный момент разъяснен Инструкцией Центробанка от 30.05.14 № 153-И, предписывающей следующее:

- если на арестованном р/с денег нет, он закрывается в общем порядке;

- если есть — закрывается не позже рабочего дня, следующего за датой списания средств с этого счета или отмены ограничений.

Закрываем банковский счет. Сообщаем в налоговую: Видео

Заявление о закрытии счета в банке

Ст. 859 ГК, установившая право клиента отказываться от услуг банка, не содержит требований к содержанию или форме заявления и не обязывает владельца р/с сообщать банку о причинах прерывания банковского обслуживания.

Образца бланка нет и в подзаконных актах. По этой причине каждое финансовое учреждения самостоятельно разрабатывает типовую форму, по которой составляется заявление в банк о закрытии р/с. Обычно она находится в свободном доступе:

- в системе «клиент-банк»;

- на официальном сайте кредитной организации;

- непосредственно в его отделении.

Нет смысла создавать себе и банку организационные трудности, отклоняясь от предлагаемой формы. Однако финансовое учреждение не имеет оснований отказать в закрытии р/с, если:

- клиент направил или передал лично соответствующее заявление в произвольной форме;

- сослался на номер и дату заключения ДБС;

- указал, какой р/с хочет закрыть, и реквизиты счета, на который надлежит перевести остаток средств;

- документ заверен гербовой печатью и подписью уполномоченного лица, а именно — руководителя, главбуха или другого должностного лица, чья подпись фигурирует в карточке образцов подписей, представителя по доверенности.

Грамотно составленное заявление с приложенными к нему документами, подтверждающими полномочия обратившегося, — это и есть все, что нужно для закрытия р/с. Требовать другие бумаги финансовое учреждение не вправе.

Клиент должен выполнить ряд сопутствующих действий, которые, впрочем, не могут быть поставлены в условие закрытия р/с:

- если счет чековый, нужно вернуть банку чековую книжку с неиспользованными корешками и чеками (во избежание недоразумений в акте приема-передачи лучше произвести их опись);

- закрытие — платная услуга; если на момент закрытия денег на р/с недостаточно для расчетов с банком, следует внести недостающую сумму.

Действия банка при закрытии расчетного счета клиентом

Для урегулирования открытия и закрытия расчетных счетов в 2014 году Центробанком было принято инструктивное положение № 153-И. Порядок действий в нем установлен таким образом.

- Расчетный закрывается на следующий банковский день после получения заявления клиента. Действие происходит посредством внесения финансовым учреждением записи о закрытии лицевого счета в Книгу регистрации открытых счетов. После этого:

- становятся невозможными приходные и расходные операции (кроме обеспечивающих клиенту возможность получить остаток средств с р/с);

- платежные документы от клиента не принимаются, а неисполненные — возвращаются ему через кассу;

- деньги, поступившие на р/с после прекращения договора банковского счета, возвращаются отправителю.

-

В срок не более 7 календарных дня с даты подачи заявления остаток средств с расчетного счета банк выдает клиенту наличностью либо осуществляет перевод платежным поручением на указанный им счет.

В срок не более 7 календарных дня с даты подачи заявления остаток средств с расчетного счета банк выдает клиенту наличностью либо осуществляет перевод платежным поручением на указанный им счет. - Если клиент не производит распоряжение средствами на протяжении 60 дней с момента направления ему уведомления о закрытии р/с, банк на основании ст. 859 ГК зачисляет средства со счета на специальный счет Центробанка (процесс урегулирован Инструкцией ЦБ от 15.07.13 №3026-У).

Закрытие р/с по инициативе банка

Финансовое учреждение считается сильной стороной расчетно-кассовых отношений. Это обусловлено тем, что ДБС является сделкой о присоединении, содержание которой единолично разрабатывается банком. Клиент лишен возможности предложить правки, ему остается лишь согласиться с предложенными условиями или отказаться от них. Поэтому право кредитной организации инициировать прекращение обслуживания ограничено жесткими рамками.

До 2013 разрывать ДБС без согласия клиента банк мог исключительно в судебном порядке. Организационная сложность процедуры привела к тому, что финансовые учреждения такой возможностью практически не пользовались, а объем «заброшенных» счетов неуклонно рос. С 28.06.2013 банки получили право в одностороннем порядке закрывать р/с в случае, если на протяжении 2 лет по нему одновременно:

- отсутствовало движение средств;

- сохранялся нулевой или отрицательный (если р/с предполагает овердрафт) денежный остаток.

Для этого клиенту отправляется оповещение о грядущем разрывании ДБС. С этого момента и до дня, когда договор банковского счета расторгнут, кредитная организация не может производить по р/с каких-либо операций. Банк может расторгнуть ДБС только по прошествии 2 месяцев со дня уведомления собственника р/с о его закрытии и только в случае, если последний не приложил усилий для сохранения счета. Если клиент перечислил или внес через кассу на р/с деньги (пусть даже 1 рубль), основания для его закрытия отпадают, отношения с банком возобновляются.

Иск банка о расторжении ДБС и закрытии счета в порядке ст. 859 ГК может быть удовлетворен, если:

- на протяжении последнего года по р/с не производились операции зачисления и расхода, а также наблюдался остаток денег меньший, нежели минимальный, оговоренный договором или банковскими правилами;

- на протяжении месяца после письменного предупреждения о такой необходимости, клиент не восстановил остаток средств до нужного объема.

Источник