Можно ли открыть расчетный счет если есть долги по налогам

Содержание статьи

Открытие расчетного счета при наличии задолженности по налогам и взносам

Доброго всем дня! С прошедшими Новогодними праздниками. Помогите, пожалуйста,может кто — то был в такой ситуации, как у нас не уплачены налог на ЕНВД и взносы в ФСС и ПФР. ИП сейчас нужно открыть расчетный счет для оплаты в кафе через карты. Не будет ли сейчас проблем при открытии расчетного счета, так как нет оплаты по налогу и налоговые могут списать поступившие деньги? Спасибо заранее | |

Цитата (катерина бобылева):Доброго всем дня! С прошедшими Новогодними праздниками. Помогите, пожалуйста,может кто — то был в такой ситуации, как у нас не уплачены налог на ЕНВД и взносы в ФСС и ПФР. ИП сейчас нужно открыть расчетный счет для оплаты в кафе через карты. Не будет ли сейчас проблем при открытии расчетного счета, так как нет оплаты по налогу и налоговые могут списать поступившие деньги? Спасибо заранее Добрый день! Если налоговая наложила блокировку на счета в связи с неуплатой налогов, то до тех пор, пока блокировке не будет снята, ни один Банк не имеет права открыть Вам расчетный счет — это новое правило действует уже с 1 января 2014 года (п. 12 ст. 76 НК РФ): «2. При наличии решения о приостановлении операций по счетам налогоплательщика-организации и переводов его электронных денежных средств в банке, а также по счетам лиц, указанных в пункте 11 настоящей статьи, банки не вправе открывать этой организации и этим лицам счета, вклады, депозиты и предоставлять этой организации право использовать новые корпоративные электронные средства платежа для переводов электронных денежных средств.» | |

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами | |

Спасибо, у нас нет блокировки на расчетные счета, у нас вообще не было расчетного счета, а теперь хотим открыть для работы. | |

100sh 241 806 баллов, г. Пермь Добрый день! Банки при открытии расчётного счёта ориентируются на сведения из открытого источника — сервиса Федеральной налоговой службы «Система информирования банков о состоянии обработки электронных документов(311-П, 365-П)», расположенного на сайте налоговой службы. Выбираете «Запрос о действующих решениях о приостановлении», указываете ИНН индивидуального предпринимателя, БИК банка (любого банка), контрольное число и получаете ответ, существуют ли решения о блокировке счетов индивидуального предпринимателя. Банк перед открытием счёта поступает точно также. Если решения есть, то счёт не будет открыт, если решений нет, то счёт откроют. После открытия счёта банк передаст сведения в налоговый орган, другие контролирующие органы, после чего они смогут выставить документы на списание задолженностей. | |

Цитата (катерина бобылева):у нас не уплачены налог на ЕНВД и взносы в ФСС и ПФР. ИП сейчас нужно открыть расчетный счет для оплаты в кафе через карты. Не будет ли сейчас проблем при открытии расчетного счета, так как нет оплаты по налогу и налоговые могут списать поступившие деньги? А Вам из налоговой и фондов присылали требование на уплату задолженности (добровольную)? По опыту могу сказать, что у меня на прошлой работе (там правда ООО было) при неуплате налогов сначала присылали требование, если после требования не платили — вызывали на комиссию, там мы объясняли причину неуплату, нам давали еще небольшой срок для погашения долгов (неделю примерно), а уже потом блокировали счета. | |

Формируйте платежки на уплату налога по данным из декларации и сдавайте отчетность через интернет | |

Спасибо за ответ. Да нам прислали требование( добровольное), но на комиссия пока не вызывали. | |

Цитата (катерина бобылева):Да нам прислали требование( добровольное), но на комиссия пока не вызывали. В требовании какой указан срок уплаты? Вы можете сейчас открыть р/счет и проводить по нему операции, но я бы советовала в первую очередь погасить задолженность по налогам, т.к. банки сообщают налоговой об открытых счетах, и в случае, если Вы не погасите задолженность в срок, указанный в требовании, но уже к истечению этого срока у Вас будет открыт расчетный счет, то Вам действительно могут его заблокировать и все приходящие туда деньги будут списываться на погашение задолженности. | |

Спасибо за помощь, я сейчас уточню дату требования, еще раз спасибо | |

Сдайте сведения о среднесписочной численности через интернет | |

Источник

Можно ли открыть ИП с долгами?

Индивидуальный предприниматель — это человек, который прошёл регистрацию в ИФНС и получил право заниматься бизнесом. ИП — это физическое лицо, а не юридическое, поэтому его имущество не делится на личное и то, которое используется в предпринимательской деятельности. Если бизнес убыточен, и у предпринимателя возникли долги, то заплатить их придётся и после закрытия ИП.

Но часто долги физлица не связаны с предпринимательской деятельностью, например, задолженность по кредитам и алиментам. И чтобы их отдать, человек хочет начать своё дело. Можно ли открыть ИП с долгами? Узнаем, что говорит об этом закон.

В каких случаях ИФНС откажет в регистрации ИП

Причины, по которым ИФНС не зарегистрирует индивидуального предпринимателя, перечислены в статье 23 закона от 08.08.2001 N 129-ФЗ:

- непредставление необходимых для регистрации документов;

- подача документов в ненадлежащий регистрирующий орган;

- несоблюдение нотариальной формы документов, если она требуется;

- подача документов, оформленных с нарушением установленных требований, или содержащих недостоверные сведения.

Кроме того, в регистрации ИП откажут, если у заявителя уже была предыдущая провальная попытка заняться бизнесом. В статье 22.1 закона N 129-ФЗ указаны следующие основания для отказа:

- не прошёл год после вынесения судебного решения о признании предпринимателя банкротом по требованиям кредиторов, связанных с ранее осуществляемой им деятельностью, или решения о принудительном прекращении деятельности ИП;

- не истёк срок, на который человек приговором суда лишён права заниматься предпринимательской деятельностью.

А вот наличие у физлица каких-бы то ни было долгов не является основанием для отказа в регистрации ИП. Уже имеющиеся задолженности взыскиваются в установленном порядке — через приставов. Созданию нового бизнеса они не мешают, однако будут погашаться за счёт всего личного имущества, в том числе, вновь заработанной прибыли.

Кому нельзя открывать бизнес, если есть долги по налогам

На самом деле, наличие долгов по налогам не позволяет открыть новый бизнес, но только в формате юридического лица. Если заявитель уже был участником ООО, которое исключено из ЕГРЮЛ с долгами перед бюджетом, то ему надо выждать три года. Такой срок установлен статьёй 23 закона N 129-ФЗ.

Дело в том, что после исключения организации из ЕГРЮЛ взыскать долги нельзя ни с самого ООО, ни с учредителей. А долги физлиц, которые были зарегистрированы в качестве ИП, никуда не деваются даже после снятия предпринимателя с учёта. Поэтому ограничение в три года установлено только для регистрации новых компаний.

Выводы

Подведём итоги в вопросе, можно ли открыть ИП с долгами:

- Наличие любых долгов физлица (по кредитам, алиментам и другим платежам), долгов по личным налогам, а также налогам и взносам, связанных с предыдущей предпринимательской деятельностью, не является основанием для отказа в регистрации ИП.

- Если заявитель уже вёл бизнес в статусе индивидуального предпринимателя, но прошёл процедуру банкротства, то он вправе снова подать заявление на регистрацию ИП не ранее, чем через год. Такой же срок надо соблюсти, если его предпринимательская деятельность была принудительно прекращена по решению суда.

- Судебные приставы вправе обратить взыскание по уже имеющимся долгам на доходы, заработанные в новом бизнесе, в том числе, арестовать расчётный счёт ИП.

Источник

ФНС: если у ИП долги по налогам, их спишут с личного счета

ФНС недавно напомнила, что долги ИП можно списывать не только с бизнес-счетов, но и с обычных счетов физлица. Если у вас пустой счет ИП, но есть деньги на личной карточке, то за ними могут прийти — при условии, что есть долги. Еще из-за долгов счета могут заблокировать.

Екатерина Мирошкина

экономист

Вот как обстоят дела с блокировками и списаниями у ИП.

Можно покороче?

Можно. ФНС еще сложнее обмануть, чем кажется. Если вы должны, с вас взыщут. Всё.

Кого это касается?

Это касается всех, кто имеет статус индивидуального предпринимателя на любой системе налогообложения. При этом ИП может активно вести бизнес, а может просто иметь регистрацию, но не получать денег на расчетный счет.

Если у предпринимателя накопятся долги по налогам, взносам или за просрочку отчетности, налоговая попытается получить эти деньги. У нее есть право списывать долги со счетов без суда. И тут есть риск потерять не те деньги, что крутятся в бизнесе, а свои личные, например зарплату на основной работе или отложенное на отпуск.

Как взыскивают налоговые долги предпринимателей?

Если ИП задолжал налоговой, эти суммы ему ни за что не простят, а будут всеми силами их взыскивать. Сначала пришлют требование об уплате. Там будет указан срок для погашения долга. Если за это время деньги не поступят в бюджет, налоговая имеет право приостановить операции по счетам и списать оттуда деньги.

Приостановление еще называют блокировкой счета. На самом деле при наличии долга по налогам блокируется не весь счет, а только расходные операции на сумму недоимки. Например, если на счете в банке лежит 50 тысяч рублей, а долг перед налоговой — 10 тысяч, то нельзя распоряжаться только этими десятью тысячами, а сорок можно тратить или снимать. Но если ИП не сдал декларацию, заблокируют весь остаток. Правда, об этом ФНС в своем письме не говорит, но на практике это работает именно так.

Когда банк спишет со счета ИП сумму долга в пользу бюджета или предприниматель сдаст отчетность, налоговая отменит приостановление. Счетом снова можно будет пользоваться без ограничений.

Чтобы списать деньги со счета ИП, налоговой не понадобится решение суда.

Если у ИП есть личные счета, с них тоже могут списать деньги

ИП может открыть счет для бизнеса — как предприниматель. Тогда владельцем счета будет условный ИП Иванов Петр Федорович. Тот же человек может открыть личный счет — например завести карту для оплаты продуктов и услуг ЖКХ или получать на нее зарплату по трудовому договору. Счетом распоряжается обычный человек Иванов Петр. К бизнесу такой счет не имеет отношения.

И вот в банки стали приходить решения о приостановлении операций и списании налоговых долгов ИП — но не только по бизнес-счетам, но и по личным счетам физлиц. Долг у ИП Иванова П. Ф., а операции блокируют на счете Иванова Петра.

Банки задумались: это вообще законно? В статье 76 НК РФ, которая регулирует взыскание недоимки по налогам предпринимателей, не написано, что ее можно списывать со счетов физлиц. Тогда они обратились в ФНС: объясните, должны ли мы исполнять такие требования. Если ИП задолжал бюджету, нам что — списывать эти деньги с его личной зарплаты? Похоже на нарушение прав.

Что сказала налоговая. На запрос банков по поводу списаний и блокировок по личным счетам физлиц ФНС сказала так: это законно, блокируйте и списывайте как вам говорят. Минфин одобряет.

Индивидуальный предприниматель — это физическое лицо с определенным статусом. Его имущество не делится на то, что для бизнеса, и то, что для личных целей. По своим долгам ИП отвечает всем, что имеет: даже личной квартирой, семейными накоплениями и деньгами на карте с зарплатой.

Как вести бизнес по закону

Подпишитесь на нашу рассылку для предпринимателей, чтобы быть в курсе

В статье 76 НК РФ действительно нет указания, что долги ИП можно списывать с личных счетов. Но там нет и ограничения. Указано, что можно приостановить операции по счету в банке. Но счет — это не только для бизнеса, но и текущий тоже.

Если банк получит решение о списании долгов ИП со счета физлица, он обязан его исполнить. При этом банк не может подождать и разобраться, справедливо ли решение налоговой. Его дело — блокировать операции и списывать деньги.

Допустим, девушка открыла ИП, но этот статус не пригодился. Она закрыла все счета и забыла про регистрацию. Даже взносы не платила: думала, что раз нет дохода, то и платежей тоже не будет. А через пять лет ей насчитали долг по взносам на 163 тысячи рублей — за неуплату фиксированных платежей. Эту сумму налоговая может списать с личного счета девушки, на который ей приходит зарплата или где она с мужем копит деньги на ипотеку. Банк не сможет ничем помочь: если он не исполнит решение налоговой, его накажут.

Налоговая может заблокировать один долг на всех счетах

Когда у налогоплательщика появляется долг перед бюджетом, налоговая не церемонится: она рассылает решение о приостановлении операций по всем счетам, о которых знает. И на каждом счете банк обязан заморозить сумму долга. То есть в общей сложности заблокированная сумма станет кратной количеству счетов.

Например, Иван задолжал налоговой 5000 рублей. У него открыто три счета. Налоговая заморозит на каждом счете по 5000 рублей. После оплаты их, конечно, разблокируют, но какое-то время Ивану станут недоступны не 5000, а 15 000 рублей.

Если есть решение о приостановлении операций, новый счет не откроют

Иногда налогоплательщики пытаются обхитрить налоговую: они закрывают заблокированный счет и хотят открыть новый. Но так не получится. По закону банк не имеет права открывать новые счета, если есть решение о приостановлении операций по другому, даже уже закрытому счету.

Если подождать неделю или месяц, все равно ничего не выйдет. Банк обязан учитывать решение налоговой о приостановлении операций, пока его не отменят. Суды с этим согласны.

Еще владелец счета не сможет его закрыть, пока действует решение о приостановлении операций. Например, ИП не сдал декларацию, налоговая заблокировала ему счет, а потом предприниматель решил закрыть этот счет и вывести остаток. Банк обязан отказать, потому что вывод остатка — это расходная операция.

Налоговые долги физлиц можно списать только через суд

Без судебного решения можно приостановить операции и списать деньги только за долги ИП. Например, когда предприниматель не заплатил налог или взносы и не отреагировал на требование инспекции по поводу недоимки. Тогда налоговая без суда пришлет в банк решение и деньги уйдут в бюджет. Иногда это происходит внезапно: требование приходит в личный кабинет, налогоплательщик его не проверяет, а потом раз — и смс от банка о приостановлении операций или списании остатка. А это была предоплата за товар или деньги, отложенные на срочное лечение.

Но с долгами физлиц так нельзя. Если долг по налогам появился у человека без статуса ИП или не по бизнесу, а, например, по налогу на имущество или землю, то внезапное решение о списании денег в банк не придет. Сначала должен быть суд.

Но есть упрощенный порядок взыскания налоговых долгов — по судебному приказу. Это значит, что должника не вызовут в суд, не запросят у него документы и пояснения, а просто предупредят. Через несколько дней судья единолично вынесет приказ, который налоговая отправит в банк. Дальше списание денег — дело техники. Бывает, что о таком приказе владелец счета узнает, когда он исполнен.

Что за беспредел? Почему налоговая внезапно выдумала эту дичь?

На самом деле позиции Минфина по поводу списания долгов ИП уже несколько лет. Такие письма были и в 2016 году, и в 2017, и этой весной. Свежее письмо — не новое, а очередное. Но оно вызвало большой резонанс, а кое-кто написал, будто это нововведение. Даже банки против таких списаний, но решения придется исполнять. Поэтому всем стоит знать, как работает система, чтобы вовремя принять меры.

Как защитить личные деньги от списаний в пользу бюджета?

Вот несколько способов для защиты от внезапных списаний и блокировок:

- Вовремя сдавать декларации и платить налоги. Просрочка на несколько дней может грозить полной блокировкой всех счетов.

- Консультироваться с бухгалтером по сложным вопросам. Долги могут возникать из-за того, что ИП не разобрался в том, как оплатить патент. Или в том, что фиксированные взносы начисляются даже при нулевом доходе. Потом налоговая взыскивает огромные суммы. Одной консультации с бухгалтером хватило бы, чтобы этого избежать.

- Регулярно сверяться с налоговой. Бывает, что долги появляются из-за случайных ошибок. Например, в платежке неправильно заполнен ОКТМО, деньги списались вовремя, но куда положено не дошли. ИП думает, что ничего не должен, а налоговая выставляет требование об уплате. Чтобы такого не было, нужно запрашивать акты сверки — лично, через системы отправки отчетности и личный кабинет на сайте nalog.ru.

А вот три неочевидных способа защитить деньги вообще от любых взысканий. Ни налоговая, ни приставы не смогут списать деньги, если они:

- Лежат на счете на имя ребенка.

- Депонированы по договору эскроу.

- Числятся как взносы по договору накопительного страхования.

Получить доступ к этим деньгам не очень просто и самому владельцу. Но и государство до них доберется с большим трудом — если вообще доберется. А еще такие суммы не подлежат разделу при разводе.

Источник

Ошибки в налоговом учете, которые загонят предпринимателя в долги

Посчитать правильно, заплатить вовремя, не ошибиться в платёжке — расскажем о всех нюансах, которые могут привести к штрафам.

Ошибка № 1. Отправили платежи по неверным реквизитам

Как часто поступают предприниматели при уплате налогов и взносов? Открывают банк-клиент, находят платежку за прошлый период, меняют сумму и отправляют платеж в бюджет. Актуальность реквизитов при этом не проверяют. Да некогда же!

В результате платеж, отправленный по недействительным реквизитам, зависает в дебрях бюджета, как невыясненный

Например: многие ИП до сих пор не знают, что с 01.01.2021 года изменились реквизиты по уплате налогов, а платежные поручения нужно заполнять по новым правилам (приказ Казначейства от 01.04.2020 № 15н).

До 30 апреля установлен переходный период. И пока все платежи, перечисленные по старым реквизитам, попадут куда нужно. Но после наступления этой даты, ошибочные платежи не поступят в бюджет, и деньги придется перечислять заново.

Другая ситуация: ИП делает платежное поручение на уплату налога или взносов впервые. Раз, и опечатка в коде бюджетной классификации (КБК). Куда будет зачислен платеж? Точно не туда, куда надо. В итоге предприниматель искренне считает, что он свои обязательства выполнил, а на самом деле у него образуется долг перед бюджетом.

Как узнать актуальные реквизиты

Самый простой способ: заполнить платежное поручение через портал ФНС. Внести платеж можно прямо на сайте или оформить платежное поручение по созданному на портале образцу и произвести оплату через свой банк-клиент. В крайнем случае — создать не платежку, а квитанцию и оплатить ее в кассе или терминале любого банка.

Совет: при заполнении платежного поручения вручную, рекомендуем копировать КБК целиком и вставлять его в соответствующее поле документа, чтобы избежать технических ошибок.

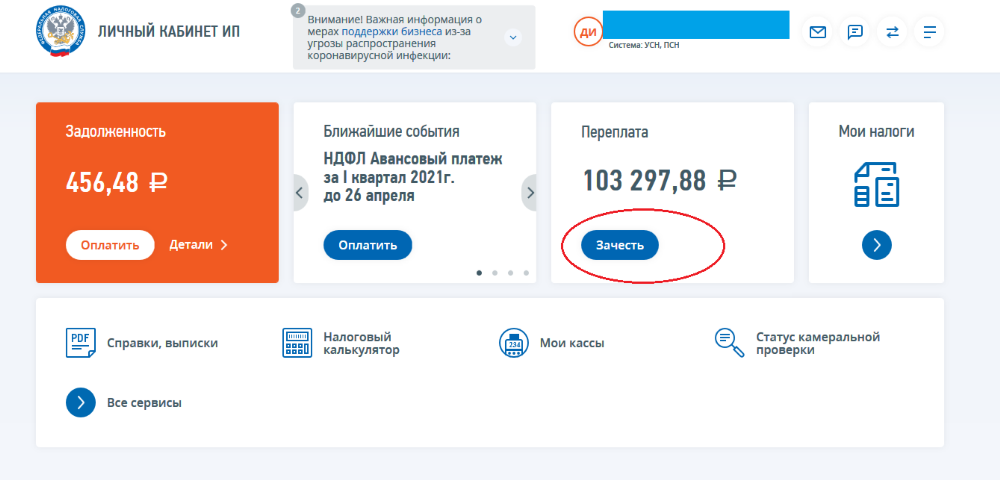

Ошибка № 2. Зачли ненастоящую переплату

Зачастую предпринимателей вводят в заблуждение данные в Личном кабинете (ЛК) на портале налоговой службы.

Суть в том, что при уплате авансовых платежей, эти суммы отражаются в ЛК, как «Переплата». Например: именно так видны авансовые платежи по упрощенному налогу, уплаченные в текущем году.

На самом деле, конечно, никакая это не переплата. Как только налоговый период закончится и ИП подаст декларацию, инспекция сверит авансы с данными декларации и закроет год. В результате переплата исчезнет.

Но самый коварный момент заключается в том, что в разделе «Переплата» есть кнопка «Зачесть». Если ее нажать, то ИП предложат варианты — на зачет в счет какого налога или пени направить переплату.

Допустим ИП ранее применял УСН доходы минус расходы, а с 2021 года — УСН «доходы», при этом за 2020 год у него по КБК Д-Р остался долг. Он гасит его «переплатой», которая на самом деле — авансовый платеж по УСН текущего года. Получается, что долг за 2020-й год ИП закрыл, а вот в 2021 не заплатил аванс по единому налогу.

Такие недоразумения происходят, когда есть несогласованность между ИП и его бухгалтером. Если платежи делает и даже отправляет бухгалтер, а ИП у него не спрашивает откуда в ЛК переплата и распоряжается ей по своему усмотрению,то ошибок не избежать.

Конечно, случаи реальной переплаты тоже бывают. Например, при заполнении суммы платежа приписали лишний ноль и вместо 1 000 перечислили 10 000 рублей.

Но возвращать реальную переплату нужно только тогда, когда отчетность уже сдана.

Например, обратиться за возвратом переплаты по УСН за 2020 год можно после 30 апреля 2021 года.

Ошибка № 3. Не сверились по расчетам с инспекцией

Ошибки и накладки при проведении расчетов неизбежны. Причем ошибка может быть не только со стороны налогоплательщика, но и со стороны инспекции. Например: из-за технического сбоя в программе были неверно разнесены поступившие платежи.

Поэтому важно регулярно проводить сверку расчетов. Закончился отчетный период — проведите сверку платежей.

Какие документы запросить у инспекции:

- справку о состоянии расчетов — она покажет долг или переплату по налогам и взносам на конкретную дату;

- выписку операций по расчетам с бюджетом — она покажет историю платежей и начисленные налоги и взносы за нужный период. По данным выписки будет понятно, когда возникли долг или переплата, и откуда они появились.

Запросить эти документы можно через ЛК на портале налоговой службы в разделе «Справки и другие документы». Или, если ИП пользуется сервисом сдачи электронной отчетности, выполнить запрос через него.

Ошибка № 4. Навели беспорядок в учете и расчетах

Есть целый ряд факторов, который приводит к подобной проблеме:

1.Попытки справиться с расчетами без посторонней помощи.

Когда ИП, не обладая нужными знаниями, пытается вести полный учет самостоятельно, результат может быть плачевным. В учете возникают ошибки, налоги начисляются неверно. Переплатили — проспонсировали бюджет, недоплатили — возникли недоимки и пени в придачу накапали.

Например: ИП на УСН-доходы уменьшил сумму налога на страховые взносы, которые были уплачены в другом году. Сначала ФНС попросит дать пояснения или подать корректировку, если ИП не отреагирует, то налоговики могут сами провести перерасчет, доначислят налог и насчитают пени. Еще и штраф впаяют. В худшем случае ИП ждет выездная проверка.

2.Отсутствие системного учета.

Часто ИП экономят на постоянном бухгалтерском сопровождении. Им кажется, что покупка разовой услуги «Заполнение декларации», «Формирование платежных поручений на взносы» — это решение всех проблем.

При этом учет своими силами ведется хаотично. Бумаги теряются. Сведения о продажах или расходах не отражаются в книгах учета (об обязанности их вести некоторые предприниматели даже не подозревают). Платежи по налогам вносятся нерегулярно или не уплачиваются совсем.

Результат закономерен: рано или поздно ИП попадет под проверку и расстанется с круглой суммой.

3.Недобросовестность бухгалтера.

Похожая ситуация происходит, когда ИП пытаются сэкономить и найти дешевого бухгалтера. Но нужно понимать, что любая качественная услуга стоит определенных денег. Купили учет за «5 копеек» в месяц? Будьте готовы, что цифры в декларациях будут взяты с потолка, отчетность просрочена или не сдана совсем, а учет — отсутствовать в принципе.

Еще одна возможная топ-проблема: ИП и «домашний» бухгалтер не сошлись в вопросах оплаты, в результате бухгалтер не отдал базу данных и документы, и ИП остался ни с чем. Итог: серьезные затраты на восстановление учета, уплату недоимок по налогам и пеней.

О подобных ситуация мы уже рассказывали в блоге. И как выбирать профпригодного бухгалтера тоже писали.

Как не допустить подобных проблем

Экономия должна быть разумной, а учет системным. Заключайте официальный договор на обслуживание. Не работайте с компаниями или частными специалистами, которые не готовы нести ответственность за результат своей работы.

Ошибка № 5. Забыли заплатить налоги

Многие ИП поступают разумно, не доверяя сторонним лицам доступ к расчетному счету. Но при этом хронически забывают вовремя платить налоги в бюджет.

Например, аутсорсинговая компания выполнила разовую услугу: рассчитала ИП налоги, передала квитанции на уплату и простилась с ним до следующего квартала. ИП квитанции потерял, а про налоги забыл. Даже онлайн-сервисы не спасают.

Другой вариант: у ИП приходящий бухгалтер. Он появляется в офисе раз в месяц. В прошлый визит бухгалтер оформил платежки на уплату налогов, а ИП забыл их отправить. Неуплату налога бухгалтер обнаружил при следующем визите, когда проверял банковские выписки.

В обоих случаях на сумму недоимки успели накапать пени и долг перед бюджетом вырос. А еще за невовремя уплаченный налог или взносы назначат штраф — 20% от его суммы. 40% — если ИП умышленно не заплатил в бюджет.

Ошибка № 6. Незнание законов

Возможно это следствие всех предыдущих ошибок вместе взятых, особенно — отсутствие грамотного специалиста или вообще отказ от бухгалтерских услуг как таковых.

Явно полное невладение законодательной базой проявилось в 2020-м, когда многие ИП получили право на субсидии и «прощение» налогов.

Что происходило — ИП слышал, что ему положена субсидия на работников, но не понимал — какое и куда подавать заявление. Власти способствовали суматохе, потому что чуть ли не ежедневно что-то менялось. Президент выступал по тв и все — новый закон. В результате предприниматели по несколько раз отправляли заявки — то счет был указан неверно, то количество работников неправильное (нужно было ориентироваться на СЗВ-М), то само заявление отправлено не туда.

Региональные администрации устанавливали свои субсидии, по которым нужно было собирать немалый пакет документов. Многие ИП просто отказались браться за его подготовку, потому что надо было, например, предоставить расчетные ведомости, а в учете ИП, сами знаете, что обычно творится.

Такой же бардак творился с платежами — налоги к уплате обнуляли, но об этом (как ни парадоксально) даже не все слышали. ИП продолжали привычно платить в бюджет, в том числе страховые взносы. Возможно больше из недоверия — не заплатишь, потом три шкуры стрясут.

Что получилось — далеко не все предприниматели, которым была положена поддержка, ее получили.

Вместо P.S.: а вы в курсе, что налог ЕНВД за 4 квартал 2020 года можно уменьшить на страховые взносы в пользу работников, которые были заняты в деятельности на ЕНВД и ИП «за себя», уплаченные в 2021 году (см. п.2 ст. 4 Федерального закона от 23.11.2020 № 373-ФЗ)? Имеются в виду платежи, которые были начислены за 2020, а перечисляются уже в этом году. Если не в курсе, то шанс еще есть.

Источник