Можно ли быть директором без зарплаты

Содержание статьи

Может ли директор ООО не получать зарплату

Генеральный директор без трудового договора и заработной платы — это распространенная ситуация в небольших развивающихся компаниях. Разберемся, допустима ли такая ситуация, соответствует ли она законодательным нормам и как правильно оформить руководителя.

Начнем с вопроса: может ли генеральный директор работать без заработной платы? Все зависит от статуса работника. К примеру, если это опытный и квалифицированный управленец, привлеченный в бизнес со стороны, то платить придется в любом случае. Вряд ли топовый менеджер согласится работать как волонтер.

Другой вопрос: может ли директор не получать зарплату, если он учредитель? Может. Но может и получать. Ситуация актуальна для слабого, только набирающего обороты бизнеса, когда предприниматель старается раскрутиться. Дополнительные затраты в виде собственной зарплаты непринципиальны и нерациональны.

Позиция чиновников

Нормативного ответа на обозначенные вопросы в действующих редакциях законодательства нет. Ни Трудовой кодекс РФ, ни иные законы и нормативные акты не содержат однозначного ответа, может ли директор ООО — учредитель работать без зарплаты.

Трудовое соглашение должно быть заключено между работодателем и наемным сотрудником. Но в соответствии с последней рекомендацией чиновников, учредитель ООО не может заключить трудовой контракт сам с собой (Письмо Роструда от 06.03.2013 № 177-6-1). Собственник уполномочен лишь возложить обязанности по руководству и управлению фирмой самостоятельным распоряжением. Следовательно, при отсутствии трудового контракта нет и речи о заработной плате и иных формах вознаграждений за труд.

С позицией представителей Роструда однозначно согласились чиновники из Минфина, выразив свое мнение по вопросу, может ли директор работать без зарплаты, в Письме от 17.10.2014 № 03-11-11/52558.

Ведомственные письма не относятся к нормативным актам, а действуют лишь в статусе разъяснений и рекомендаций. Следовательно, однозначно полагать, что учредитель может трудиться без оплаты, не следует. К тому же учтите, что чиновники могут изменить свою позицию.

Принципы оформления

Может ли генеральный директор не начислять себе заработную плату, решает сам руководитель компании. Если гендиректор все же решил сэкономить на себе, то специального оформления ситуация не требует. Достаточно издать распоряжение о возложении обязанностей руководителя на создателя — учредителя фирмы. Причем указывать нормы по оплате труда в данном приказе не нужно.

Трудовое соглашение составлять и подписывать тоже не следует. В табель учета рабочего времени и в расчетную ведомость не включается директор и учредитель в одном лице, зарплата не начисляется.

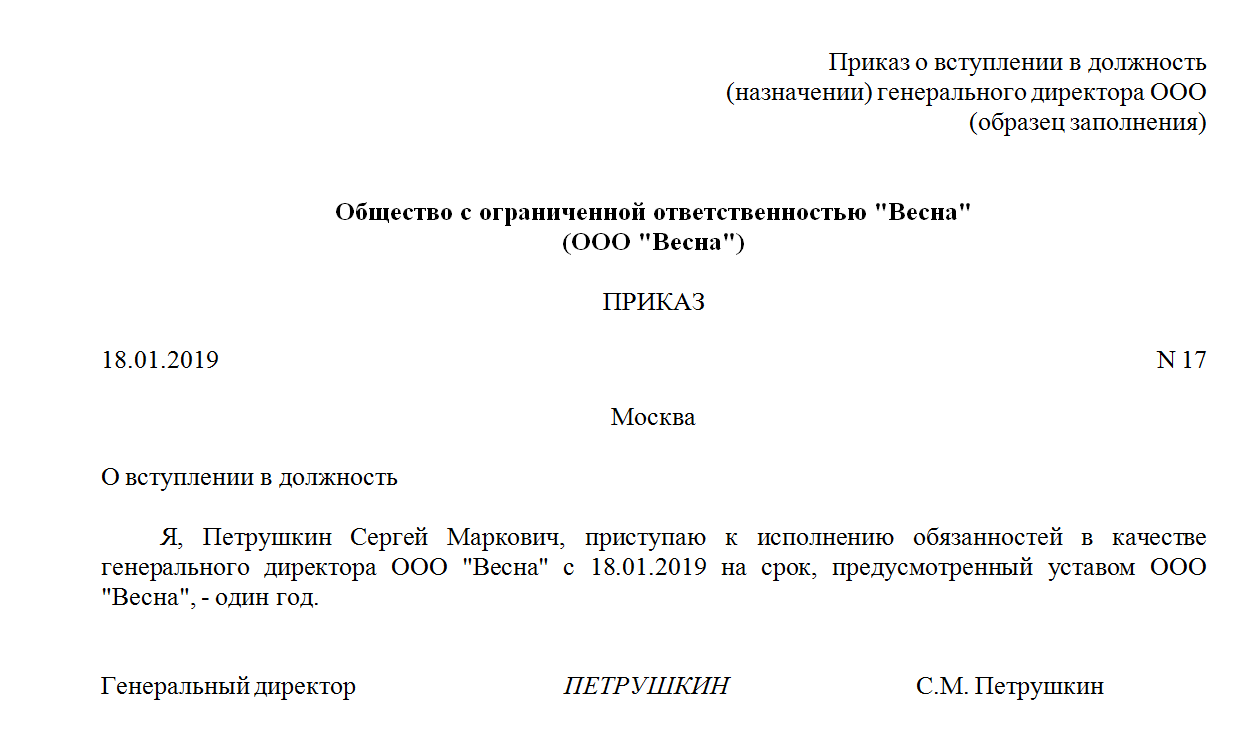

Образец приказа о возложении полномочий

Что отразить в отчетности ПФР

Споры возникли по заполнению отчетности в Пенсионный фонд России по формам СЗВ-М и СЗВ-СТАЖ. Бухгалтеры в растерянности, что включать в отчетность, если в ООО один директор и ему не начисляется зарплата.

Последние разъяснения Минфина устранили противоречия — они даны в Письме от 16.03.2018 № 17-4/10/В-1846. Теперь сведения о единственном учредителе должны быть отражены в пенсионной отчетности за 2020 год.

Пример.

В ООО «Весна» числится один учредитель. С учредителем не заключен трудовой договор или договор ГПХ, заработная плата не начисляется. Но сведения о собственнике компании нужно включить в СЗВ-М и СЗВ-СТАЖ.

Как назначить генерального

Разобравшись, может ли учредитель и директор в одном лице не начислять себе зарплату, определим, как быть, если заработок начислять все же нужно. Например, гендир решил отказаться от благотворительности и назначить себе вознаграждение за непосильный труд. В таком случае необходимо оформить аналогичный приказ о назначении на должность. Порядок оплаты труда гендиректора может быть установлен на общем собрании участников ООО. Решением учредительного совета может быть заключение трудового договора с гендиректором; затем оформляется приказ о назначении или приказ о вступлении в должность.

О том, как составить эти распорядительные документы, читайте в статье «Образец приказа о назначении генерального директора».

Если деятельность приостановлена

Что делать, если деятельность компании приостановлена? Если зарплаты не было, то начислять ничего не нужно. Следовательно, может ли генеральный директор не получать зарплату? Ответ: может. При приостановке деятельности компании оформлять дополнительные распоряжения не требуется.

Но если заработок все же был назначен, тогда необходима дополнительная документация. Например, гендиректор должен издать распоряжение об отпуске без сохранения заработной платы либо оформить распоряжение о простое с сохранением части среднего заработка, согласно нормам ТК РФ. Но без оформления дополнительных бумаг прекратить выплаты нельзя.

Образец приказа

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению. Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Все статьи автора

Источник

Может ли директор работать без зарплаты?

Директор в компаниях часто готов работать без зарплаты. Но такой вариант не всегда устраивает контролеров. За бесплатную работу они пытаются доначислить НДФЛ и страховые взносы. Есть несколько вариантов, чтобы не платить зарплату директору, но не все они безопасны. Мы разобрались в рисках каждого.

Надежда Сазонова, эксперт журнала «Упрощенка»

Вариант 1. Заплатить директору только за отработанные часы

Директора можно перевести на режим неполного рабочего времени с любой даты. Для этого достаточно подписать дополнительное соглашение к трудовому договору и оформить приказ (ч. 1 ст. 93 ТК). В приказе укажите дату начала неполного режима, продолжительность дня, зарплату и период, на который его вводите.

Руководитель будет трудиться неполный рабочий день, например не восемь часов в день, а два, или неполную неделю — не пять дней, а один. С неполной заплаты вам также придется удержать НДФЛ и взносы, никаких льгот в этом плане нет.

Вариант 2. Начислить дивиденды вместо зарплаты

Выдавать гендиру дивиденды вместо заработка опасно. Контролеры считают, что так вы скрываете трудовые отношения. Дивиденды платят:

- не чаще одного раза в квартал;

- за счет чистой прибыли организации, оставшейся после уплаты всех налогов;

- на основании решения собственника.

Если правила не соблюдать и платить дивиденды каждый месяц, налоговики будут доказывать, что выплаты являются зарплатой, а не дивидендами, и доначислят взносы. Раньше контролеры предъявляли такие же требования, и в суде отменить решение не получалось (постановление Арбитражного суда Поволжского округа от 13.04.2016 № Ф06-7195/2016 по делу № А55-8231/2015).

На заметку

Как по-особому заполнять отчетность, если директор без зарплаты

СЗВ-М. Сдавайте на директора СЗВ-М, даже если он не получает зарплату и с ним нет трудового договора (письма Минтруда от 16.03.2018 № 17-4/10/В-1846 и ПФР от 29.03.2018 № ЛЧ-08-24/5721).

Расчет по взносам. Даже если директор работает без зарплаты и трудового договора или находится в отпуске за свой счет, он все равно считается застрахованным лицом. Поэтому посчитайте руководителя в числе застрахованных в строках 010 подразделов 1.1, 1.2 и приложения 2, в строке 020 не показывайте, а также заполните подраздел 3.1.

Если зарплату другим сотрудникам вы тоже не платили, сдайте нулевой расчет. Заполните титульный лист, раздел 1, подразделы 1.1 и 1.2 приложения 1, приложение 2 к разделу 1, подраздел 3.1 с личными данными работников (письмо Минфина от 18.06.2018 № 03-15-05/41578).

6-НДФЛ. Директора без зарплаты не отражайте в строке 060 раздела 1 отчета, там вы пишете тех физлиц, кто получил облагаемые доходы. Если вообще в течение отчетного периоды не начисляли зарплату и не выдавали доходы физлицам, ФНС разрешает не сдавать отчет (письмо ФНС от 08.06.2016 № ЗН-19-17/97).

4-ФСС. Отразите гендира на «титульнике» в среднесписочной численности. В нулевом расчете заполните только титульный лист и таблицы 1, 2 и 5. Если выплат не было, ставьте в графах прочерки.

Вариант 3. Отправить руководителя в отпуск за свой счет

Фирма работает. Директора можно отправить в отпуск без содержания, но организация не должна оставаться без руководителя, поэтому его обязанности надо на кого-то переложить. Если полномочия гендира передать некому и он сам планирует подписывать бумаги, то придется оформлять выходы из отпуска и оплачивать их. Причем оплатить нужно каждый день, когда директор выходил «трудиться», а не часы работы. Подробности — в памятке.

Памятка. Как оформить и оплатить выход директора из отпуска без содержания

Если директор подписывает бумаги, не выходя из отпуска, такой подход приведет к спорам с трудинспекторами. Подробности — во врезке.

Директору опасно подписывать бумаги в отпуске

Михаил Кошкин, начальник отдела анализа и юридического обеспечения Государственной инспекции труда в г. Санкт-Петербурге

— Когда директор отдыхает, он не должен выполнять свои трудовые обязанности, в том числе подписывать документы. Компанию могут заподозрить, что она отправила в отпуск директора только на бумаге. Если возникла необходимость подписать документы, то надо оформлять выход из отпуска. Если этого не сделать, бумаги в случае спора признают недействительными. Плюс если при проверке трудинспекторы установят, что директор, будучи в отпуске, исполнял свои обязанности, организацию оштрафуют за невыдачу зарплаты на 30-50 тыс. руб., а директора — на 10-20 тыс. руб. (ч. 6 ст. 5.27 КоАП).

А вот налоговики считают, что отпуск за свой счет не мешает учесть расходы при упрощенке, даже если директор работал в отпуске. Об этом нас заверил специалист налоговой службы (см. врезку)

Отпуск директора не мешает списать расходы

Алексей Матюшин, советник государственной гражданской службы РФ 3-го класса

— Директор в отпуске не перестает быть должностным лицом компании. А значит, он вправе подписывать бумаги от своего имени. Если расходы обоснованны и в документах нет ошибок, то организация вправе учесть затраты. Со стороны ИФНС претензии не возникнут.

Фирма не работает. Отправить директора в отпуск за свой счет можно, но в таком случае он не должен от своего имени подписывать бумаги. В заявлении/приказе на отпуск директор укажет уважительную причину для отдыха — семейные или личные обстоятельства. Не нужно писать, что он уходит отдыхать из-за того, что отсутствуют заказы, спрос на продукцию. Иначе при проверке трудинспекторы переквалифицируют отпуск в простой и обяжут фирму оплатить время вынужденного отдыха исходя из 2/3 оклада. Отменить решение не удастся даже в суде (апелляционное определение Суда Ямало-Ненецкого автономного округа от 16.09.2013 по делу № 33-611).

Вариант 4. Взять у директора письменный отказ от зарплаты

Брать от директора заявление с отказом от зарплаты рискованно. Как мы выяснили, трудинспекторы считают такой отказ неправомерным. Закон не позволяет директору трудиться бесплатно (ст. 133 ТК). Работодатель обязан оплачивать труд сотрудников в размере не меньше МРОТ.

Если проверяющие найдут заявление с отказом от заработка, посчитают, что были трудовые отношения. А налоговики доначислят НДФЛ и страховые взносы с минималки.

Правда, есть шансы в суде отменить суммы. В аналогичных спорах с фондами судьи поддерживали организации (постановления Арбитражного суда Уральского округа от 24.10.2016 № Ф09-9195/16 по делу № А34-8837/2015, ФАС Восточно-Сибирского округа от 23.09.2010 № А58-5012/09).

Выиграть помогали такие аргументы: директор написал заявление с отказом от заработка; в табеле учета рабочее время не учитывали; база по взносам — это фактические, а не предполагаемые выплаты. Раз отсутствовали начисления, значит и нет базы по взносам.

Вариант 5. Заключить с директором договор о безвозмездных услугах

Заключить с директором договор о безвозмездных услугах вместо трудового соглашения нельзя. Такие действия противоречат ТК, так как трудовые отношения всегда возмездные (ст. 15 ТК). Если трудинспекторы докажут, что безвозмездный договор скрывает трудовые отношения, организацию привлекут за невыплату зарплаты на 50 тыс. руб. (ч. 6 ст. 5.27 КоАП).

Договор на бесплатные услуги директора возможен, только если с ним уже оформлен трудовой договор и это не противоречит уставу фирмы. Например, гендир может бесплатно проконсультировать компанию по юридическим вопросам. Это не запрещено. В договоре пропишите, что он безвозмездный. Иначе контракт переквалифицируют в возмездный и услуги придется оплачивать по рыночной цене (п. 3 ст. 423 и п. 3 ст. 424 ГК).

Ответы на частые вопросы бухгалтеров о зарплате

Можно ли платить меньше МРОТ сотрудникам при неполном дне?

Да, можно. Федеральный МРОТ гарантирован тем, кто за месяц отработал полную норму рабочего времени. Труд совместителей и сотрудников, которые работают неполный день, надо оплачивать пропорционально отработанному времени (ст. 93 и 285 ТК).

Могут ли налоговики спрашивать, почему уменьшились взносы директора?

Да. Сниженные взносы — это повод пригласить компанию для беседы (письмо ФНС от 25.07.2017 № ЕД-4-15/14490). Подготовьте короткий ответ, почему взносы уменьшились. Например, из-за того, что сотрудник часть месяца был в неоплачиваемом отпуске или болел (подп. 1 п. 1 ст. 422 НК). По необлагаемым выплатам налоговики вправе запросить документы, например копии больничных листов (п. 8.6 ст. 88 НК).

Звезда

за правильный ответ

Тест

Неправильно

Правильно!

Может ли директор отказаться от зарплаты?

Если проверяющие найдут заявление с отказом от заработка, то могут доначислить НДФЛ и взносы с минималки. Правда, есть шансы в суде отменить суммы. В аналогичных спорах с фондами судьи поддерживали компании.

может, но это приведет к спорам с налоговиками

Источник

Может ли директор работать без зарплаты

Что говорит закон

Четкого ответа на вопрос о необходимости и даже возможности заключения трудового договора и, как следствие, выплаты заработной платы руководителю организации, который является ее единственным собственником, действующее Российское законодательство не содержит. Трудовой договор заключается между двумя сторонами — работником и работодателем. По последней версии Роструда (Письмо от 06.03.2013 № 177-6-1), руководитель, являющийся единственным учредителем Общества, не может заключить договор сам с собой. В этой ситуации собственник должен своим решением возложить на себя обязанности директора. А нет трудового договора — нет и заработной платы. С этой позицией согласился и Минфин в Письме от 17.10.2014 № 03-11-11/52558. Соответственно, на вопрос, можно ли генеральному директору не начислять зарплату, если он является единственным собственником компании, ответ получается положительный. Однако указанные разъяснения не являются нормативными правовыми актами, поэтому для судов обязательными к применению они не являются. Да и официальные органы могут изменить свою позицию, что тоже может быть чревато для организации штрафными санкциями.

Директор без зарплаты — как оформить

Если ваш руководитель утвердился в своем решении работать без заработной платы, рассчитывая лишь на прибыль, то ему нужно своим решением единственного учредителя возложить на себя обязанности единоличного исполнительного органа — директора, не указывая при этом размер денежного вознаграждения. Трудовой договор в этом случае не заключается, табель учета рабочего времени на шефа тоже можно не вести. При расчете среднесписочной численности собственники организации, не получающие зарплату, не учитываются. Поэтому если в организации нет других работников, в подаваемой в Росстат справке проставляется «0». Среднесписочная численность, если только директор без зарплаты, рассчитывается по установленным правилам, без учета «неоплачиваемого» руководителя.

На что обратить внимание

Судебная практика по поводу того, может ли директор ООО не получать зарплату, являясь при этом единственным учредителем компании, отсутствует. Видимо, потому, что никто не подает иск сам на себя. Однако практически все суды сходятся во мнении, что как на заключение трудового договора, так и на оплату своего труда такой директор имеет полное право. Поэтому большинство собственников, становясь у руля своей фирмы, предпочитают все же получать за это заработную плату.

Но в силу различных причин бывают периоды, когда организации, особенно небольшие, вынуждены приостанавливать работу. Мы уже писали, что для наемных работников такая ситуация означает вынужденный простой. А как поступить с руководителем? Деятельность не ведется — зарплата директору не начисляется? Ответ на этот вопрос также следует искать в трудовом законодательстве. И глава фирмы, работающий по трудовому договору, также вправе оформить на себя простой. Просто перестать начислять зарплату в этом случае нельзя. Но можно оформить себе отпуск без сохранения заработной платы. И делать это на любой период и неограниченное количество раз, естественно, указывая в приказе сроки такого отпуска.

Ну а когда фирма начнет приносить доход, то управляющий ею владелец сможет компенсировать свои труды за счет прибыли. По закону ООО имеет право ежеквартально, раз в полгода или в год принимать решение о распределении чистой прибыли между участниками Общества. А если участник один, то и решение о распределении прибыли он принимает единолично.

Источник

Может ли директор работать без зарплаты

- Главная

- Правовые ресурсы

- Подборки материалов

- Может ли директор работать без зарплаты

Подборка наиболее важных документов по запросу Может ли директор работать без зарплаты (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

- Оплата труда:

- 302 13

- 30403

- 6-НДФЛ заработная плата за декабрь выплачена в январе

- 6-НДФЛ зарплата

- 6-НДФЛ зарплата выплачена в последний день месяца

- Ещё…

- Руководитель организации:

- Административная ответственность генерального директора

- Акт приема передачи при смене директора

- Взыскание убытков с бывшего директора

- Виза руководителя

- Внесение изменений в ЕГРЮЛ при смене руководителя срок

- Ещё…

Судебная практика: Может ли директор работать без зарплаты

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2019 год: Статья 2 «Лица, подлежащие обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством» Федерального закона «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»

(Р.Б. Касенов)Суд частично удовлетворил требования общества о признании недействительным решения Межрайонной инспекции Федеральной налоговой службы по субъекту РФ о привлечении общества к ответственности за совершение налогового правонарушения. Инспекция установила осуществление обществом деятельности через единственного участника — директора общества, поскольку месячная заработная плата работника не может быть ниже МРОТ, инспекция доначислила обществу страховые взносы расчетным путем за тот период, когда директору общества должна быть начислена заработная плата. Суд указал, что в соответствии со ст. 2 Федерального закона от 29.12.2006 N 255-ФЗ руководители организаций, являющиеся единственными участниками (учредителями), членами организаций, признаются застрахованными лицами в системах страхования на случай временной нетрудоспособности и в связи с материнством. Генеральный директор общества в целях обязательного социального страхования относится к лицам, работающим по трудовому договору, вместе с тем, поскольку заработная плата ему не начислялась, выплаты или иные вознаграждения в рамках трудовых отношений не производились, не имеется оснований для начисления страховых взносов расчетным путем исходя из МРОТ.

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2019 год: Статья 420 «Объект обложения страховыми взносами» главы 34 «Страховые взносы» НК РФ

(ООО «Журнал «Налоги и финансовое право»)Как указал суд, признавая доводы инспекции несостоятельными, генеральный директор общества, являющийся единственным учредителем, состоит с данной организацией в трудовых отношениях и в целях обязательного социального страхования относится к лицам, работающим по трудовому договору. Однако, поскольку зарплата ему не начислялась, выплаты или иные вознаграждения в рамках трудовых отношений не производились, база для начисления взносов отсутствует. В силу ст. 420 НК РФ в базу для исчисления страховых взносов включаются только фактически начисленные в пользу работников выплаты. Так как инспекция не представила доказательств начисления и выплаты директору зарплаты, она не вправе начислять взносы расчетным путем исходя из МРОТ.

Статьи, комментарии, ответы на вопросы: Может ли директор работать без зарплаты

Источник