Есть товарный чек можно ли принять к учету

Содержание статьи

Кассовый чек в качестве первички: можно включать в расходы или нельзя

Сделали обзор недавних разъяснений Минфина, в которых кассовый чек рассмотрен как вид первичного документа, подтверждающего факт расхода.

Первичка: НУ

Согласно статье 265 НК расходы должны быть документально подтверждены.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами:

- оформленными в соответствии с законодательством РФ;

- оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы;

- косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

При этом с целью формирования данных налогового учета необходимо наличие надлежащим образом оформленных оправдательных документов, подтверждающих понесенные расходы.

Согласно статье 313 НК налоговый учет представляет собой систему обобщения информации для определения налоговой базы по налогу на прибыль на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК.

Обо всех новациях 2019-2020 в первичной документации расскажут на семинаре в столице 1 ноября.

Вы узнаете, как работают с «первичкой» налоговые и правоохранительные органы и какие приемы по налоговой оптимизации могут повлечь уголовную ответственность.

Своим практическим опытом с вами поделится ведущая мероприятия Смирнова Т. С. — начальник отдела документальных проверок и ревизий Управления экономической безопасности и противодействия коррупции МВД РФ, которая проводит совместные налоговые проверки налогоплательщиков различных форм собственности.

Приходите!

Первичка: БУ

В соответствии с пунктами 1 и 5 статьи 9 Федерального закона от 06.12.2011 ; 402-ФЗ «О бухгалтерском учете» каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом.

Первичный учетный документ составляется на бумажном носителе или в виде электронного документа, подписанного электронной подписью.

Обязательными реквизитами первичного учетного документа являются:

- наименование документа;

- дата составления документа;

- наименование организации;

- содержание факта хозяйственной жизни;

- величина натурального или денежного показателя;

- должность и подпись лица, совершившего сделку, операцию и ответственного за ее оформление.

При этом если действующим законодательством для оформления конкретных операций установлены обязательные формы документов, то применяться должны установленные действующим законодательством формы документов.

Чек ККТ как документ для расходов

Минфин выпустил письмо № 03-01-15/63722 от 20.08.2019, в котором рассказал, что должно быть отражено в кассовом чеке для принятия его к расходам в качестве первичного документа.

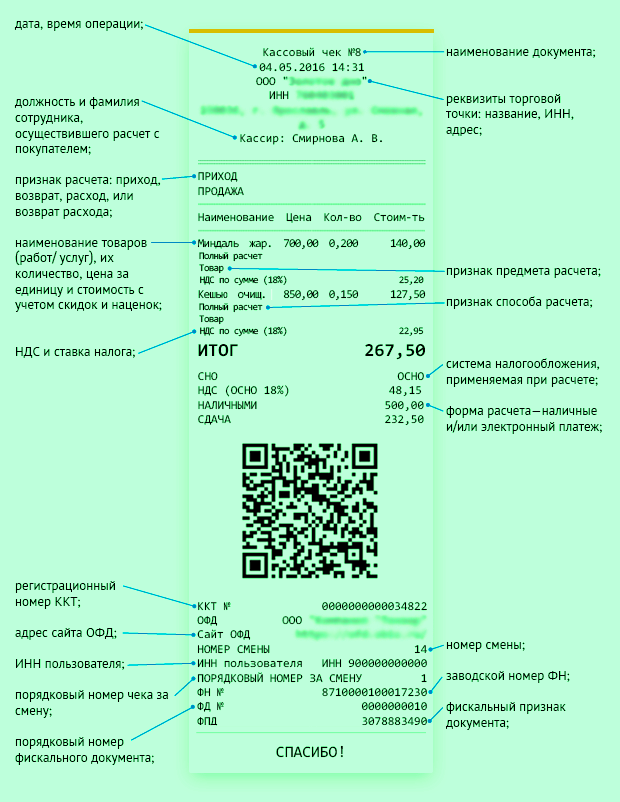

Согласно статье 4.7 Федерального закона № 54-ФЗ кассовый чек в обязательно порядке должен содержать следующие реквизиты:

- наименование документа;

- порядковый номер за смену;

- дата, время и место (адрес) осуществления расчета;

- наименование организации или ФИО ИП;

- ИНН;

- применяемая при расчете система налогообложения;

- признак расчета;

- наименование товаров, работ, услуг, их количество, цена за единицу, стоимость с учетом скидок и наценок, с указанием ставки НДС;

- сумма расчета с отдельным указанием ставок и сумм НДС по этим ставкам;

- форма расчета;

- должность и фамилия лица, осуществившего расчет с клиентом, оформившего кассовый чек;

- регистрационный номер ККТ;

- заводской номер экземпляра модели фискального накопителя;

- фискальный признак документа;

- адрес сайта ФНС;

- абонентский номер либо адрес электронной почты клиента в случае передачи ему кассового чека в электронной форме;

- адрес электронной почты отправителя кассового чека в случае передачи клиенту кассового чека в электронной форме;

- порядковый номер фискального документа;

- номер смены;

- фискальный признак сообщения;

- QR-код.

Но это еще не все реквизиты. В пункте 6.1 вышеназванной статьи 54-ФЗ описывается, что дополнительно должно быть в кассовом чеке при расчете между организациями и ИП:

- наименование покупателя (наименование организации, ФИО ИП);

- ИНН покупателя (клиента);

- страна происхождения товара;

- сумма акциза (если применимо);

- регистрационный номер таможенной декларации — при осуществлении расчетов за товар (если применимо).

Таким образом, при осуществлении указанных расчетов в кассовом чеке отражается информация как о продавце, так и о покупателе.

Из всего вышеизложенного Минфин делает вывод, что расходы могут быть учтены в целях исчисления налога на прибыль, если подтверждающие документы оформлены в соответствии с законодательством РФ и из этих документов четко и определенно видно, какие расходы были произведены.

На семинаре, посвященном первичной документации, вы получите много информации по этому вопросу, тематические раздаточные материалы, а также ответы на свои вопросы по этой теме.

Записывайтесь! При регистрации через «Клерк» — скидки.

Чек ККТ — это не документ для расходов

Минфин в письме № 03-03-07/74934 от 30.09.2019 рассуждает на тему подтверждения расходов в целях налога на прибыль кассовым чеком.

В соответствии со статьей 1.1 Федерального закона № 54-ФЗ кассовый чек — это первичный учетный документ, сформированный в электронной форме или отпечатанный с применением ККТ в момент расчета с клиентом, содержащий сведения о расчете, подтверждающий факт его осуществления.

В итоге в этом письме Минфин делает вывод, что кассовый чек подтверждает факт расчетов, но не является документом, обосновывающим экономическую целесообразность факта хозяйственной деятельности, то есть он не подтверждает расходы в целях налога на прибыль.

Как правильно оформить кассовые операции и не попасть под штрафные санкции расскажут на семинаре 1 ноября.

Записывайтесь на мероприятие!

Источник

Действителен ли товарный чек без кассового документа?

В сфере купли-продажи практикуется оформление товарных и кассовых чеков. Эти документы служат для подтверждения факта приобретения и отпуска товара, уплаченной суммы, сведений о продавце.

Так как товарный чек часто выдается без кассового, возникает вопрос, действителен ли сам по себе. В этой статье разберем, действителен ли кассовый чек без товарного чека, и кто может применять его при реализации товаров.

Какую информацию содержит в себе товарный чек?

Законом не установлено унифицированной формы товарного чека, поэтому при заполнении бланка нужно придерживаться правил, предусмотренных для первичных документов. В частности, в содержании документа указываются следующие реквизиты:

- название расчетного бланка – товарный чек;

- номер документа. Каждый чек обязательно должен иметь индивидуальный порядковый номер. Это требуется для составления авансового отчета;

- дата выдачи. Указывается день расчетов за товар/услугу/работу. Месяц желательно писать словом, а не цифрами;

- реквизиты продавца: полное наименование, ИНН, юридический и фактический адреса, контактные данные;

- количество и перечень реализованных товаров или оказанных услуг/работ;

- цена каждой проданной единицы и общая стоимость совершенной операции;

- сведения о лице, которое выписало чек (должность).

В чеке необходимо указать реквизиты, обязательные для первичных документов.

Что такое кассовый чек?

Кассовый чек рассматривается как бухгалтерский документ, оформленный на бумажном носителе или в электронной форме. Он выдается для подтверждения факта проведения расчетов между продавцом и покупателем. Бланк содержит информацию по совершенным операциям, что необходимо для учета поступлений денежных средств.

Обратите внимание!

Кассовый чек подтверждает затраты на оплату товаров/работ/услуг, произведенные за наличный расчет.

По закону обязательными реквизитами этого документа являются:

- сведения о продавце (название, ИНН) и применяемой им системе налогообложения;

- номер аппарата, выдавшего документ, и номер самого чека;

- дата и время совершения операции;

- итоговая сумма.

Разрешается указывать в бланке дополнительные сведения, к примеру, ФИО кассира, сумму НДС и др.

Отсутствие любого из обязательных пунктов влечет за собой признание документа недействительным. Кроме того, ответственность наступает за каждый факт невыдачи кассового чека, если такая обязанность предусмотрена для продавца.

В чем разница между товарным и кассовым чеком?

Несмотря на то что оба эти бланка имеют схожие названия и используются при реализации товаров в розницу, у них имеется ряд серьезных различий.

Кассовый чек | Товарный чек |

Полностью создается на специальном кассовом аппарате или формируется специальным программным приложением | Заполняется от руки |

Обязательно указываются точное время совершения операции и номер кассового аппарата | Таких данных не содержит |

Является фискальным документом, то есть по нему госорганы могут отслеживать правильность учета и расчета налогов | Не является фискальным документом |

Выдается только в случае наличного расчета за товары/работы/услуги | Может оформляться как при наличном, так и при безналичном расчете |

Разберем, может ли выдаваться кассовый чек без товарного, и наоборот, а также рассмотрим правила учета этих документов в бухгалтерии.

Законна ли выдача товарного чека без кассового?

Оформлять товарный чек можно без кассового, если индивидуальный предприниматель работает под режимом ЕНВД, и освобожден законом от обязанности использования фискальных аппаратов (кассы) в процессе осуществления расчетов. В этом случае товарный чек приравнивается к кассовому, а важность указанных в нем сведений автоматически повышается, ведь фактически он становится единственным документом, подтверждающим факт совершения покупки у ИП.

К таким чекам предъявляются повышенные требования — они должны строго соответствовать условиям составления бланков строгой отчетности.

Правила оформления товарного чека при отсутствии кассы

Товарный чек без кассового чека действителен только при отсутствии обязанности вести расчета через фискальные аппараты. Такая возможность с каждым годом существенно ограничивается, а с 2019 года практически все ИП и ООО будут обязаны установить фискальный аппарата или онлайн-кассу.

Кассовый чек без товарного в 2020 году может выдаваться без ограничений, так как такая форма подтверждения расчетов носит приоритетный характер. Для этого фискальный аппарат или онлайн-касса должны пройти проверку в уполномоченных органах и содержать модуль для предоставления доступа сотрудникам ФНС. Если вы работаете без кассы, оформление таких бланков должно соответствовать следующим правилам:

- наличие обязательных реквизитов;

- реклама на обратной стороне документа не должна перекрывать официальную информацию;

- каждый товар/работа/услуга прописывается отдельной строкой с расшифровкой;

- суммы сначала указываются по каждому пункту документа обособленно, после чего общая стоимость покупки пишется в отдельной графе (цифрами и прописью);

- все пустые строки нужно зачеркнуть, чтобы обезопасить себя от возможных мошеннических действий;

- бланк оформляется в двух экземплярах — по одному для покупателя и продавца. В случае возникновения конфликтных ситуаций это позволит продавцу предъявить неопровержимые доказательства о проведении взаимозачета.

Товарный чек необходимо оформлять строго по установленным правилам, иначе он может быть признан недействительным.

Нередко происходят ситуации, когда требуемая информация не вмещается на один бланк. В таком случае можно распределить все позиции по нескольким с разными номерами либо прописать каждую реализованную единицу на отдельном бланке, указывая при этом, что каждый следующий документ является продолжением предыдущего.

Обратите внимание!

При необходимости выполнения любой из этих операций следует заранее оповестить об этом покупателя.

Ввиду того что товарный чек от ИП без кассового чека является фактическим подтверждением взаиморасчета, произведенного между производителем и потребителем, необходимости ставить на него штампы типа «Получено» или «Оплачено» нет. Однако, если вы сделали такой оттиск на документе, это не будет нарушением, и бланк не потеряет своей юридической силы.

Можно принимать товарный чек без кассового документа, если для ИП или ООО предусмотрена обязанность вести расчета через фискальные аппараты? Если по закону продавец обязан использовать кассу при проведении расчетов, но не исполняет данные требования, покупатель не несет за это ответственности. Следовательно, государственные органы не имеют права не принять в качестве подтверждающего покупку акта товарный чек.

Учет товарного чека без кассового будет проходить по общим правилам ПБУ, если продавец работает по схеме ЕНВД и не должен использовать фискальный аппарат. Такие факты будут проверяться налоговыми органами при сдаче отчетности и могут повлечь существенные штрафные санкции. Поэтому, если вам выдали товарный чек без кассового, нужно убедиться, что продавец имел на это право.

Нужно ли ставить печать на товарном чеке?

Печать не является обязательным реквизитом бланка. Ее отсутствие не будет основанием для признания документа недействительным. Однако во избежание недоразумений с клиентами мы рекомендуем все же ставить «мокрую» печать.

Резюме

Товарный и кассовый чек — две разные вещи. Первый может заменить второй для ИП, находящемся на ЕНВД. Однако это возможно только в случае, если товарный чек соответствует требованиям к бланкам строгой отчетности. В отличие от обычных бланков, товарный чек для ИП без кассового аппарата подлежит обязательному учету для последующих проверок со стороны ИФНС. Список реквизитов, требуемых для этих бланков шире, а способы их изготовления уточняются законодателем.

Если у вас остались вопросы относительно товарных и кассовых чеков, решить их помогут юристы портала Правовед.RU. Связаться с ними можно по телефону или через форму обратной связи на нашем сайте.

Источник

Товарный чек без кассового чека действителен в 2019?

Добавить в «Нужное»

Актуально на: 12 марта 2019 г.

Продажа товаров за наличный расчет обычно подтверждается выдачей покупателю кассового чека. При применении онлайн-касс обязательные реквизиты чека ККТ содержат всю необходимую информацию о продавце и о реализуемых товарах (наименование, цена, стоимость). А потому составление одновременно с кассовым чеком товарного чека не требуется. А если кассовый чек не выдан или утерян? Действителен ли товарный чек без кассового чека?

Товарный чек вместо кассового чека

В общем случае при продаже товаров с использованием наличных или электронных средств платежа выдается кассовый чек (ст. 1.2 Федерального закона от 22.05.2003 № 54-ФЗ).

Продавцы (ИП, организации), занимающиеся розничной торговлей и применяющие ПСН или ЕНВД, до 01.07.2018 были вправе не использовать ККТ. До 01.07.2019 могут не применять ККТ организации и ИП на ПСН и ЕНВД, оказывающие определенные услуги, а также ИП на ПСН и ЕНВД, ведущие деятельность в сфере розничной торговли или общепита, если у таких предпринимателей нет работников (ч. 7.1 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ). Вместо кассового чека они выдают покупателям товарные чеки.

При этом как кассовый чек, так и товарный чек в общем случае подтверждают заключение договора розничной купли-продажи и оплату товара (ст. 493 ГК РФ).

А нужен ли кассовый чек к товарному чеку?

Независимо от того, был ли утерян кассовый чек или продавец не выдал его, потому что освобожден от применения ККТ, товарный чек может подтвердить расходы на приобретение товаров, если в таком чеке содержатся все обязательные реквизиты.

Обязательные реквизиты товарного чека без кассового

Товарный чек действителен без кассового чека, если в нем присутствуют следующие сведения (Письма Минфина от 16.08.2017 № 03-01-15/52653, от 06.05.2015 № 03-11-06/2/26028):

- номер товарного чека и его дата;

- наименование продавца;

- ИНН продавца;

- наименование товара;

- количество товара;

- сумма оплаты;

- должность, Ф.И.О. и подпись лица, выдавшего товарный чек.

Наличие приведенных выше реквизитов в товарном чеке важно для признания стоимости приобретенных товаров в налоговых расходах.

Однако для подтверждения факта покупки в делах о защите прав потребителей требования к товарному чеку отсутствуют. Товарный или кассовый чеки могут даже вовсе отсутствовать. В этом случае факт покупки может быть подтвержден свидетельскими показаниями (п. 5 ст. 18, п. 1 ст. 25 Закона РФ от 07.02.1992 № 2300-1).

Кассовый и товарный чеки для авансового отчета

Мы ответили выше, можно ли отчитаться товарным чеком без кассового. Для авансового отчета товарный чек без кассового чека подтвердит расходы, если в товарном чеке есть приведенные выше обязательные реквизиты. Хорошо, товарный чек от ООО без кассового можно принять к учету. А возможна ли обратная ситуация: кассовый чек без товарного? Если это современный чек онлайн-ККТ, то в нем указывается наименование товара, а потому можно будет обойтись уже без товарного чека. А вот если наименования товара в кассовом чеке нет, то подтвердить покупку без товарного чека или накладной не получится (Письмо ФНС от 25.06.2013 № ЕД-4-3/11515@, Письмо УФНС по г. Москве от 26.04.2011 № 17-15/041152).

Более полную информацию по теме вы можете найти в

КонсультантПлюс

.

Бесплатный доступ к системе на 2 дня.

Источник

Какие чеки приложить к авансовому отчету

Чек и товарный чек для авансового отчета — это документы, подтверждающие расходы подотчетного лица. Принять к учету допускается только те формы, которые отвечают новым законодательным требованиям.

Почему бухгалтерия требует подтверждающие документы

В п. 6.3 указания ЦБ РФ №3210-У от 11.03.2014 сказано, что подотчетные лица обязаны сдавать авансовые отчеты вместе с подтверждающей документацией, но какой чек нужен для отчета в бухгалтерию, в указаниях Центробанка не сказано. По сути, это любой финансовый формуляр, подтверждающий расходы и содержащий обязательные реквизиты бухгалтерской первички. В противном случае бланк нельзя принять к бухучету.

Повсеместный переход на онлайн-кассы внес существенные изменения в порядок ведения расчетов с подотчетными лицами. Практически все продавцы товара, работ или услуг обязаны проводить покупку через онлайн-ККМ. Покупателю выдается фискальный кассовый чек (далее ФКЧ) или БСО нового образца. Закон №54-ФЗ четко определил, какой чек можно принять к авансовому отчету, и принятие к учету формуляров, не соответствующих новому регламенту по применению онлайн-касс, несет для компании налоговые риски.

Требования к документам, подтверждающим расходы

В пункте 6.1 ст. 4.7 Федерального закона №54-ФЗ регламентированы единые требования к чекам для авансового отчета 2020 года. Норматив устанавливает более 20 реквизитов, к ним относятся:

- наименование организации и ИНН;

- дата, время и место (адрес) осуществления расчета;

- должность и Ф. И. О. кассира (продавца), выбившего ФКЧ;

- наименование документа и признак расчета;

- регистрационный номер ККТ и заводской номер фискального накопителя;

- адрес сайта, где проверяют ФКЧ;

- номер смены и порядковый номер ФКЧ за смену;

- наименование товаров (работ, услуг), количество, цена за единицу, стоимость с учетом скидок;

- форма расчета;

- ставка и сумма НДС;

- система налогообложения;

- код товара.

Законодатели предусмотрели некоторые особенности, характерные для каждого вида фискальной документации.

Кассовый чек

Еще в 2019 году с введением Федерального закона №129-ФЗ от 06.06.2019 стали действовать новые правила, какие чеки принимаются к авансовому отчету в 2020 году, поэтому проверьте, чтобы фискальный бланк содержал дополнительные реквизиты:

- наименование покупателя;

- ИНН покупателя;

- страна происхождения товара;

- номер таможенной декларации;

- сумма акциза.

Какие реквизиты допустимо не указывать в бумажном ФКЧ, определяет ФНС (п. 1.1 ст. 4.7 закона №54-ФЗ). Например, в нем могут отсутствовать номер смены и номер ФКЧ за смену.

Товарный чек

Подотчетные лица, отчитывающиеся в бухгалтерию, обычно прикладывают кассовый и товарный чеки для авансового отчета, хотя при наличии фискального (кассового) товарный необязателен. А разрешено ли принять авансовый отчет, если работник предоставил только товарный?

Да, организация вправе учесть расходы по авансовому отчету, к которому приложен только ТЧ (письмо Минфина №03-01-15/52653 от 16.08.2017). Работодатель не несет ответственности за то, что продавец не соблюдает кассовое законодательство.

К тому же подотчетное лицо или его руководитель не уполномочены проверять, обязан ли продавец применять онлайн-ККТ. Следовательно, признайте расходы, даже если работник сдал товарный чек без кассового для авансового отчета в 2020 году, но обратите внимание, что такие документы могут повлечь налоговые риски в части признания расходов при налогообложении.

Чек, полученный в электронной форме

Если подотчетнику выдали электронный ФКЧ, то он тоже является фискальным документом, подтверждающим расходы. Достаточно ли чека для авансового отчета? Да, достаточно, но документ необходимо распечатать.

Для этого скачайте онлайн-чек по ссылке из сообщения, направленного продавцом на электронную почту или в СМС. Затем электронный документ распечатайте и приложите к АО. Цифровой бланк должен содержать все реквизиты, предусмотренные приказом ФНС №ММВ-7-20/229@ от 21.03.2017 (ред. от 29.08.2019). В противном случае документ не является подтверждением затрат по подотчету.

Бланки строгой отчетности

Вместо ФКЧ продавец вправе выдавать специализированные БСО. Платежная квитанция без кассового чека к авансовому отчету принимается на общих основаниях. Требования к реквизитам бланка строгой отчетности те же, они закреплены в п. 6.1 ст. 4.7 Федерального закона №54-ФЗ.

Какими документами нельзя подтвердить расходы

Представители Минфина и ФНС неоднократно указывали бухгалтерам на то, какие чеки нельзя принимать к авансовому отчету:

- документ выцвел, реквизиты нечитаемы;

- ФКЧ не содержит обязательных реквизитов;

- содержание операции по платежке не соответствуют подотчету, например оплата гостиничного номера не совпадает с датами командировки;

- документ поврежден, часть обязательных реквизитов утрачена.

Электронный посадочный талон

Оплату проезда командированных работников учитывайте в налоговых расходах на основании распечатанного электронного билета, посадочного талона (письмо Минфина №03-03-06/1/4908 от 28.01.2020).

При потере электронного билета расходы на перелет подтвердит справка авиакомпании, что командированный летел рейсом, указанным в билете. Если нет справки, Минфин разрешает обосновать расходы билетом и документами, косвенно подтверждающими перелет (письмо Минфина №03-03-05/12957 от 28.02.2019), — отметкой в загранпаспорте и т. п.

Источник